Rahapolitiikan rajoitteiden vuoksi useat vaikutusvaltaiset talousasiantuntijat ovat kehottaneet poliittisia päättäjiä valmistautumaan aiempaa rohkeampaan velkaelvytykseen. Vyörytyksen kärjessä ovat IMF:n entinen pääekonomisti Olivier Blanchard sekä tunnettu amerikkalaisprofessori Larry Summers. Blanchard on huomauttanut, että kroonisesti matalien korkojen oloissa julkisen talouden velkaantuminen ei ole kovin vaarallista. Summers (Rachel & Summers) puolestaan on todennut, että velkavetoinen julkinen kulutus voi olla ainoa keino palauttaa pääomamarkkinoiden tasapaino ja päästä nollakoroista eroon.

Blanchardin ja Summersin analyysi on varmasti pääpiirteissään oikeaan osuva, mutta on varottava soveltamasta sitä kritiikittömästi eri maiden tilanteisiin. Ennen kuin menemme potentiaalisiin vaaranpaikkoihin, on hyödyllistä kerrata julkisen talouden velkadynamiikkaan vaikuttavat päätekijät.

Julkisen talouden velkadynamiikkaan vaikuttavat tekijät

Merkitään julkisen talouden velkasuhdetta (velka/BKT) vuonna t symbolilla dt ja velkasuhteen muutosta edellisvuodesta Δdt. Velkasuhteen muutokselle voidaan melko helposti johtaa seuraava differenssiyhtälö

Δdt = dt – dt-1 = δdt-1 – bt.

Yhtälön oikealla puolella bt on julkisen talouden perusjäämän (jäämä ennen korkomenoja) BKT-suhde vuonna t ja δ=(r-g)/(1+g), missä r = on velasta maksettava nimelliskorko ja g = nimellinen BKT-kasvu.

Termi δdt-1 kuvaa siis aiemmilta vuosilta periytyvän velan vaikutusta velkasuhteeseen. Vanha velkakuorma lisää velkasuhdetta, mikäli siitä maksettava korko on talouden nimellistä kasvuvauhtia korkeampi eli r>g. Toisaalta, jos korko on kasvua alhaisempi, eli r<g, termi vaikuttaa velkasuhdetta supistavasti.

Toinen termi, bt, puolestaan kuvaa julkisen talouden perusjäämän vaikutusta velkasuhteeseen: perusylijäämä vähentää ja perusalijäämä lisää velkaa.

Differenssiyhtälön dynamiikassa ensimmäinen termi dominoi eli koron ja talouden nimelliskasvun erotus viime kädessä määrittelee, vakautuuko vai räjähtääkö velkasuhde. Juuri tähän perustuu Blanchardin pääväittämä. Hänen arvionsa mukaan korkotason ja nimellisen BKT-kasvun ero on historiassa tyypillisesti ollut negatiivinen ja mitä todennäköisimmin on sitä tulevaisuudessakin. Näin ollen mikä tahansa velkasuhde ennen pitkää vakautuu perusalijäämän suuruudesta riippumatta.

Tällä hetkellä korkotaso on useimmissa teollisuusmaissa selvästi talouden nimellisen kasvuvauhdin alapuolella

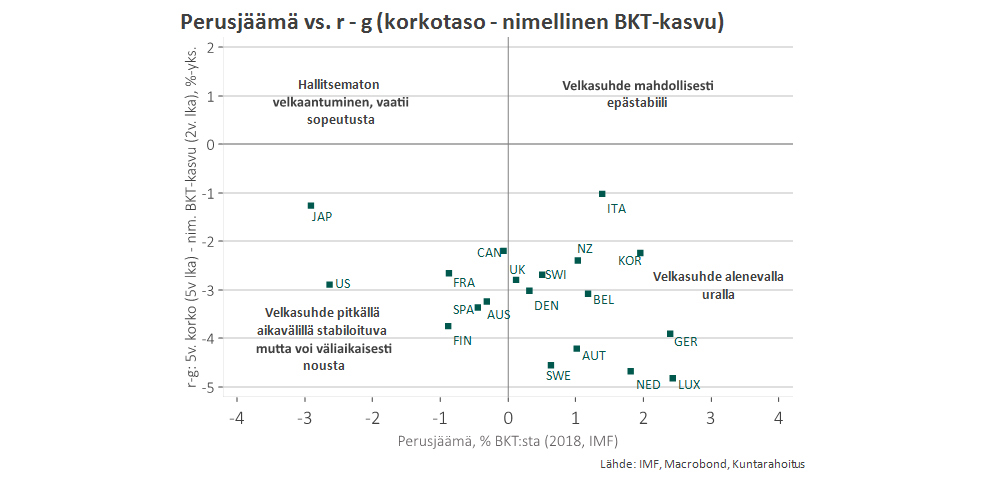

Alla olevaan kuvaan on koottu muutamien teollisuusmaiden tämän hetken tilanne sekä koron ja nimellisen kasvuvauhdin eron (pystyakseli) että perusjäämän (vaaka-akseli) suhteen. Koska koko velkakannasta maksettava korko ei välittömästi muutu markkinahinnoittelun vaihtelun mukaan, korkotaso on arvioitu 5-vuotisen valtionlainakoron viiden vuoden liukuvana keskiarvona. Samoin nimellisen BKT-kasvun (g) satunnaisvaihtelua on tasoitettu tarkastelemalla vuosikasvun kahden vuoden liukuvaa keskiarvoa. Maiden perusjäämät ovat vuodelta 2018 ja perustuvat IMF:n tilastoihin.

Näillä hivenen tasoitetuilla mittareilla kaikki mukana olevat maat ovat pystyakselilla (r-g) mukavasti negatiivisella alueella eli korkotaso on talouden nimelliskasvun trendiä matalampi. Jopa Italian hidastunut kasvu ja poliittisten jännitteiden vuoksi viime vuonna nousseet korot eivät ole vielä heittäneet maata epästabiilille uralle. Monissa maissa myös perusjäämä on positiivinen, jolloin velkasuhde supistuu myös sitä kautta.

r<g –argumentilla on kuitenkin rajoitteensa

Blanchardin argumentti ”vaarattomasta velkaantumisesta” nimelliskasvua alhaisempien korkojen oloissa on teknisesti totta, mutta siihen liittyy monia käytännön rajoitteita. On hyvä huomata, ettei ehdon r<g täyttyminen kerro vielä mitään siitä, mille tasolle velkasuhde lopulta vakautuu. Jos perusalijäämät ovat kovin suuria, stabiloituminen voi tapahtua 150, 200 tai vaikkapa vasta 500 prosentin tasolla.

On tapana sanoa, ettei valtioiden tarvitse koskaan maksaa velkojaan pois. Velat kuitenkin erääntyvät ja ne pitää säännöllisesti rahoittaa uudelleen markkinoilta. Sijoittajat eivät välttämättä ole valmiita luottamaan, että suurien perusalijäämien vuoksi nouseva velkasuhde todellisuudessa on stabiili. Ainakin luottamuksen kyytipojaksi saatetaan alkaa vaatia korkeampaa korkoa. Silloin taas voi käydä niin, ettei talouden kasvuvauhti enää olekaan korkotasoa korkeampi ja yhtäkkiä velkasuhde ajautuu räjähtävälle uralle.

Charles Wyplosz esittää ansiokkaassa kirjoituksessaan kattavamman joukon huomioita, miksi on kyseenalaista luottaa r<g ehdon pätemiseen ja miksi perusjäämilläkin on merkitystä. Korkotason (r) ja nimelliskasvun (g) erotus on historiassa vaihdellut varsin paljon ja toisilla mailla vaihtelu on suurempaa kuin toisilla. Myös kyky sopeuttaa perusjäämää vaihtelee maittain.

Eri mailla on erilainen velkakapasiteetti

Kiteytetysti voidaan sanoa, että maan velkakapasiteettiin vaikuttaa: 1) Kyky pitää korkonäkymä vakaana, 2) kyky ylläpitää vahvaa ja vakaata kasvua sekä 3) kyky tarvittaessa sopeuttaa julkisia tuloja ja/tai menoja perusylijäämän tuottamiseksi.

Korkonäkymän (r) vakaus

Korkotaso pysyy todennäköisimmin aisoissa maissa, joiden velka on pääosin omassa valuutassa ja joiden oma keskuspankki voi arvopaperiostoilla vaikuttaa julkisten toimijoiden velkarahan hintaan. Lisävakautta tuo, jos suuri osa julkisesta velasta on kotimaisten sijoittajien hallussa. USA ja Japani ovat tyyppiesimerkkejä korkean velkakapasiteetin maista. USA:lla on toki paljon ulkomaisia velkojia, mutta dollarin asema maailman ehdottomana ykkösreservivaluuttana tekee siitä velkakapasiteetin suhteen ylivertaisen.

Kasvunäkymän (g) vahvuus ja vakaus

Myös talouden perustekijät ja suhdanneherkkyys vaikuttavat velkakapasiteettiin. Mailla, joilla on suotuisan demografian ja korkean osaamisen myötä vahva kasvupotentiaali, on velkakapasiteetti luonnollisesti korkeampi kuin mailla, joilla väestö ikääntyy, työvoima supistuu tai osaamistaso heikkenee. Myös tuotantorakenteeltaan hyvin hajautuneet kansantaloudet pystyvät todennäköisemmin torjumaan nimelliskasvun rajuja heilahteluja kuin muutamasta avainsektorista riippuvaiset taloudet.

Poliittinen kyky tuottaa tarvittaessa perussylijäämää (b)

Velkojat toki pohtivat myös, mitä on tehtävissä, jos taloutta kohtaa pidempiaikainen negatiivinen sokki ja velkasuhde uhkaa kääntyä hallitsemattomalle uralle. Silloin vaakakupissa painaa julkisen talouden kyky kerätä lisää verotuloja. Maat, joissa instituutiot ovat kunnossa, veronkanto tehokasta ja veronkorotusvaraa löytyy, ovat paremmassa asemassa kuin korruptiosta ja harmaasta taloudesta kärsivät yhteiskunnat tai valtiot, joissa veroaste on jo valmiiksi korkea.

Suhdanneherkkyys ja alhainen kasvupotentiaali rajoittavat Suomen velkakapasiteettia

Miltä Suomen velkakapasiteetti näyttää edelle kuvattujen tekijöiden valossa? Suomella ei ole omaa valuuttaa ja rahapolitiikkaa vaan euromaiden yhteisvaluutta ja yhteinen rahapolitiikka. Omalla ja yhteisellä on eroa. Toisaalta, koska Suomi on hyvin riippuvainen ulkomaisesta rahoituksesta ja maallamme on sangen ”rankka” devalvaatiohistoria, voitaneen sanoa, että Suomen korkonäkymien vakaudelle eurojäsenyys on ollut hyväksi. Suomen velkakapasiteetti lienee euron tuoman selkänojan myötä vahvistunut. Tilanne ei silti ole yhtä vahva kuin esim. USA:ssa tai suuremmissa euromaissa, joiden taloudellinen kehitys painaa yhteisen rahapolitiikan virittämisessä pieniä jäsenmaita enemmän.

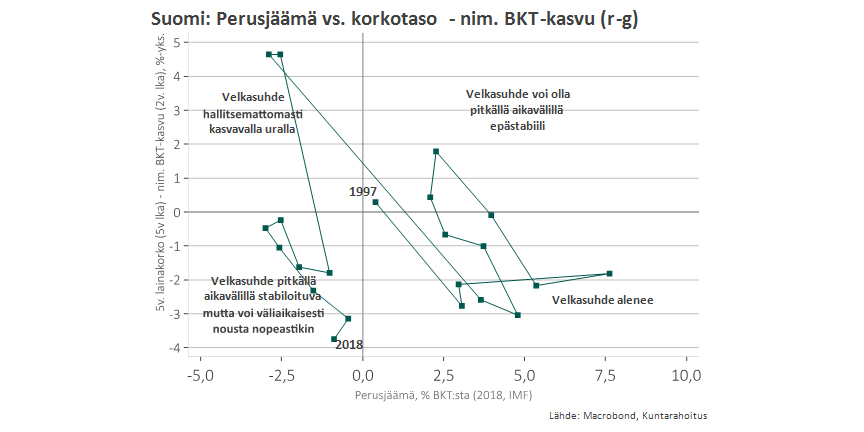

Korkonäkymän vakautta suurempi heikkous liittyykin suhdanneherkkyyteen. Suomen tuotantorakenne on edelleen suhteellisen kapea ja varsin riippuvainen muutamista päätoimialoista ja niillä toimivista suuryrityksistä. Pienenä avotaloutena Suomi on altis ulkoisen kysynnän sokeille ja kärkiyritystemme kilpailukyvyn muutoksille. Kuten oheinen kuva osoittaa, voimakkaan suhdanneherkkyyden vuoksi Suomi on viimeisen 20 vuoden aikana ”matkustanut” kaikissa (r-g) / perusjäämä – nelikentän lohkoissa.

Suhdanneherkkyyden kanssa olisi helpompi elää, mikäli tulevaisuuden kasvupotentiaali olisi kunnossa. Valitettavasti näin ei kuitenkaan enää ole, sillä erittäin epäsuotuisa demografinen kehitys sekä pitkään jatkunut teollinen investointilama ja riittämättömät T&K-panostukset ovat painamassa Suomen pitkän aikavälin kasvupotentiaalin huomattavasti aiempaa matalallamme tasolle. On varauduttava siihen, että tulevaisuudessa entistä useammin r<g-stabiilisuusehto ei olekaan voimassa.

Ehkä ikävintä on, että nousukauden loppupuolellakaan emme ole kyenneet nostamaan perusjäämää kunnolla positiiviselle puolelle. Mikäli suhdannekehitys äkillisesti sakkaisi – esimerkiksi maailmantalouden taantuman vuoksi – voisimme hyvin nopeasti ajautua velkasuhteessa hallitsemattomalle kasvu-uralle. Siinä tilanteessa joutuisimme tekemään isojakin leikkauksia julkisiin menoihin, koska veronkorotusvara on Suomessa jo valmiiksi hyvin rajallinen.

Kestävyysvaje voi olla unessa mutta se on silti olemassa

Suomen taloudella on siis heikot kohtansa ja meidän on syytä pitää varamme. Toki meillä on runsaasti vuosikymmenten saatossa kerrytettyä luottamuspääomaa. Sotakorvaukset maksettiin viimeistä penniä myöten. Ja kun taloutta on runnellut ennalta-arvaamattoman voimakas sokki, meillä on ollut poliittista kykyä tehdä rajujakin sopeutustoimia hallitsemattoman velkakierteen pysäyttämiseksi.

Suomen taloudessa ei tällä hetkellä ole sellaista akuuttia uhkaa, joka vaatisi nopeita korjausliikkeitä. Kestävyysvajekin on ikään kuin unessa niin kauan kuin talous kasvaa ja nimelliskorot pysyvät matalina. Silti kestävyysvaje on olemassa ja se pitää pystyä kuromaan umpeen. Toivottavasti emme joudu tekemään sitä pakon edessä.

Timo Vesala

Kirjoittaja on Kuntarahoituksen pääekonomisti.